通常、会社員は自ら確定申告をする必要がないため、所得控除などの節税方法をあまり知らない方もいるでしょう。前回記事では、確定申告でしか処理できない「3つの物的控除」を紹介しました。今回も引き続き、稲垣啓氏の著書『イラストでサクッとわかる 日本一たのしい税金の授業』(日本実業出版社)より一部を抜粋し、会社員が使える所得控除について紹介します。

※本稿では、次の略称を用いています。

「会社員の必要経費」が認められるようになったワケ

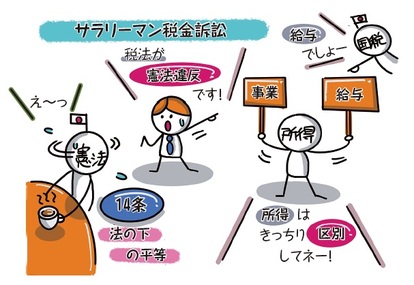

法学部で勉強されたことのある方なら、一度は聞かれたであろう「サラリーマン税金訴訟」もしくは「大島訴訟」を紹介しておきましょう。

【事件の概要】

サラリーマンがもらう給与・賞与は「給与所得」(所法28①、所令64、65)に分類されるのに対し、個人事業主などが得る収入は「事業所得」(所法27①、所令63)になります。

事業所得者の必要経費は、実際に払ったものであれば、この金額を控除できます(所法27②)が、必要経費といえる支出であれば上限がなく、青天井に控除できます。これを「実額控除」といいます。他方、給与所得者には、「給与所得控除額」の上限があります(所法28③)。

【問題の所在・整理】

原告であるサラリーマンの大島正教授(同志社大学商学部で文学・スペイン語を担当されていました。名前をとって「大島訴訟」とも呼ばれています)が起こした訴訟内容は、「サラリーマンは事業所得者と違って実額での控除が認められておらず、自分で学会の費用を負担するなどのお金をかけているのに、これらを引けないのは事業所得者と比べて差別ではないか、不平等ではないか」というものです。

憲法14条1項では「法の下の平等」を定めています。平等原則ともいわれますが、「これに違反するのではないか」という裁判が起こされたわけです。

【結論:国側の勝訴】

最高裁は「憲法(法の下の平等)に違反しない」としました。判決のポイントは、税法の規定は「経済的自由権」に関連するものであり、表現の自由やプライバシー権の侵害といった「精神的自由権」の合憲性判断より緩やかに判断する(これを「二重の基準」といいます)ということです。

つまり、税制が正しいかどうか(変えるべきかどうか)は国民が決めることで、裁判所はよほどのことがない限り違憲と判断しないという基準を立てたのです。

大島教授にとっては残念ながら敗訴になりましたが、最高裁判決後、1987年に所得税法等の法律改正が行なわれ、特定支出控除という制度が設けられました。サラリーマン税金訴訟は、実際に法律改正を促した、社会的に大きな影響を与えた裁判の1つといえます。

通常、会社員は「確定申告の対象外」だが…

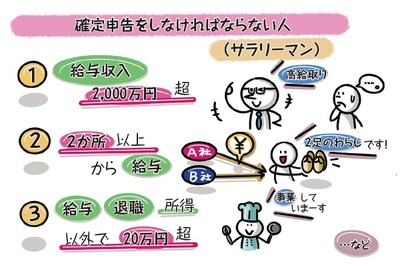

源泉徴収制度により通常、会社員(サラリーマン)は、自ら確定申告の手続きをしなくて済みます(所法183①)。でも、例外があります。次のとおりです。

①給与収入が2,000万円超の場合(所法121①柱書)

②2ヵ所以上から給与をもらっている場合(所法121①二)

③給与・退職所得以外で、20万円超の場合(所法121①一)

特に「③給与・退職所得以外で20万円超」となったケースは、要注意です。例えば、「副業収入を得ている会社員」が確定申告しなければいけないケースに該当してきます。

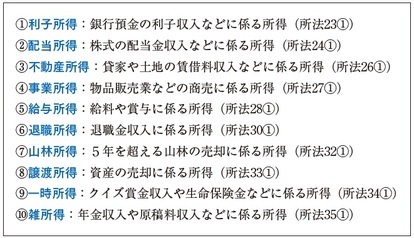

ところで、所得税には「10種類の所得区分」がありますが(図表3参照)、会社員が副業収入(所得20万円超)を得たとき、「4. 事業所得」か「10. 雑所得」にするか迷われた方も多いのではないでしょうか。

記事冒頭で紹介した「サラリーマン税金訴訟」では、給与所得(所法28①)か事業所得(所法27①)の区分の違憲性について争われました。今回は主に、事業所得(所法27①)か雑所得(所法35①)かの判定になります。

そもそも事業所得には、「事業性の要件」というものがあり、対価を得て継続的に行なう事業(所法27①、所令63十二)と範囲が決められています。

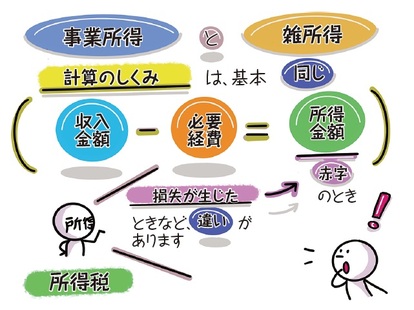

なお、事業所得と雑所得の計算のしくみは基本的に同じですが(所法27②、35②二)、損失が生じたときなどで違いが生じます。

副業会社員の「節税」テクニック?

そもそも副業収入がどの所得に該当するか、所得税法上は何ら規定を設けていません。前ページで「事業所得」と「雑所得」の計算のしくみは基本的に同じだと説明しましたが、では、どうやって、いままで会社員が赤字の事業を始めて、いわゆる「節税(?)」を図っていたのでしょうか?

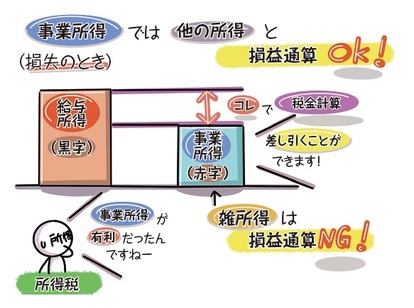

ポイントは、前項で図解した「計算のしくみ」にあります(所法27②、35②二)。もし「必要経費」が「収入金額」を上回ると「所得金額」はマイナス、つまり赤字になります。そして、赤字の所得がある場合、一定の順序により、他の各種所得の金額から控除することを「損益通算」といいます(所法69①)。

赤字の所得がある場合、「事業所得」は他の所得と損益通算できますが、「雑所得」では損益通算できない(所令200)という違いがあります。副業で赤字の「事業所得」がある場合、本業の「給与所得」から、赤字分を控除(損益通算)して「節税」できるのです。しかし、「事業所得」として認められるためには、書類整理等をしっかり行ない、納税者の責任を果たす必要があります。

稲垣 啓

1977年富山県生まれ。立命館大学経営学部を中退(飛び級)し、同大学院法学研究科修了(民事法)。2011年9月に中小企業診断士、2020年3月に税理士登録。著書に『原価計算なるほど用語図鑑』(単著、中央経済社)、『行政書士・社労士・中小企業診断士 副業開業カタログ』(共著、中央経済社)などがある。

コメント